炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原创 郭洁

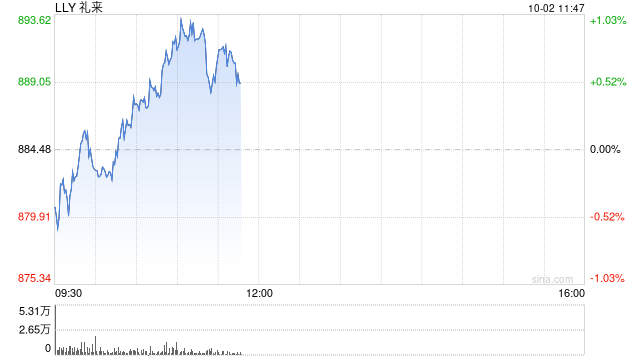

医药、半导体类ETF获市场资金关注。

本周,A股市场走势震荡,成交量方面经历地量回升,在连续3个交易日成交额低于5000亿元后,8月15日—16日连续2个交易日成交额超5900亿元。大资金“借道”股票型ETF入市的趋势依然持续,全周ETF份额增加164.27亿份,总规模增加299.25亿元。

分类型来看,本周股票型ETF和货币市场型ETF分别获得235.87亿元和7.34亿元资金净流入;QDII跨境型ETF、债券型ETF和另类投资型ETF的资金流向呈现净流出。

银行、红利类

ETF行情表现亮眼

高股息资产依然受市场青睐。从申万行业指数单周涨跌幅来看,银行指数行情表现最好,上涨2.66%;煤炭、石油石化等高股息板块指数涨幅居前。在此背景下,银行、红利类ETF行情表现亮眼。

据证券时报·数据宝统计,场内投资类型为股票型的835只ETF(不包含国际QDII以及其他类型ETF)中,有387只股票型ETF本周复权单位净值增长率录得正值,涨幅居前的ETF基金均来自银行、红利行业板块。

工银瑞信旗下的港股红利ETF表现最好,本周复权单位净值增长率为3.62%,排名第一位。该基金重仓股包括东方海外国际、海丰国际、中国神华、中国海洋石油、中国石油股份、中国石油化工股份、太平洋航运、兖矿能源、中煤能源等。

华夏基金旗下的港股通金融ETF本周净值增长3.25%,排在第二位;该产品跟踪中证港股通内地金融指数,布局港股以银行为主的大金融行业。

光大银行金融市场部宏观研究员周茂华认为,今年以来,银行板块表现亮眼,主要是目前存款利率下行,金融市场波动较大,投资者投资谨慎,银行低估值、高股息受到青睐。同时,经济保持良好复苏态势,市场对银行估值修复预期乐观。股东增持、银行分红改革等都提振银行板块的长期投资吸引力。

资金加仓医药、半导体相关ETF

据数据宝统计,本周场内股票型ETF中,有34只ETF的基金份额增长超亿份,其中宽基ETF依旧是市场资金的加仓目标,沪深300ETF易方达、沪深300ETF、科创板50ETF、科创50ETF龙头4只ETF的基金份额增加超10亿份。

除宽基ETF之外,行业ETF中,多只医药、半导体相关ETF获得资金关注,基金份额增长居前。华宝基金旗下的医疗ETF的基金份额增长最多,达7.32亿份。

国联安基金旗下的半导体ETF基金份额单周增长7.14亿份,次之。华夏国证半导体芯片ETF、国泰CES半导体芯片ETF、鹏华国证半导体芯片ETF的基金份额均增长超亿份。

今年年初以来,半导体行业需求回暖,进入景气向上早期阶段。不少基金经理在二季度超配半导体板块,认为半导体周期离见底反转已经越来越近。如果AI产业发展向端侧和应用端发展,很有可能会带动半导体行业反转向上。

基金经理最新研判

成长领域值得关注

从近期多家A股上市公司陆续更新的前十大流通股东名单来看,包括朱少醒、谢治宇等多位知名基金经理旗下产品持仓有所变化,一些估值较低的成长型个股受到关注。此外,近期宣布成立的主动权益类基金中,有不少拟投向科技成长方向的基金。

景顺长城基金的基金经理张晓南表示,在经济弱复苏的情况下,红利类投资或将成为A股长期投资主线,但随着复苏节奏的加快,可能会有部分投资者逐渐开始向成长板块转移。当前最主要的是尚未出现非常明确的成长股投资主线,投资者情绪有待提振,但当前或是一个不错的左侧参与机会。

中银基金认为,考虑到市场偏好或有一定程度回升,兼顾防御和景气的均衡组合或值得关注。具体而言,具备高股息特征的行业依然占优,受益于全球AI产业高景气与产业新周期的光模块、消费电子以及半导体、国防军工等板块也值得重视。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

发表评论