卓创资讯天然乳胶分析师 刘春龙

【导语】自2023年四季度起泰国方面天然乳胶出现减产趋势,至2024年上半年以来,天然乳胶市场整体供应呈现偏紧局面,泰国原料胶水价格涨至5年内最高,供应利好提振市场价格持续上行;但由于下游工厂自身终端订单表现欠佳,且伴随天然乳胶价格上涨,成本压力凸显,利润亏损状态下,下游工厂原料需求采买积极性表现欠佳,令天然乳胶价格上涨承压。

供应利好提振胶价 下游需求缺乏利好配合

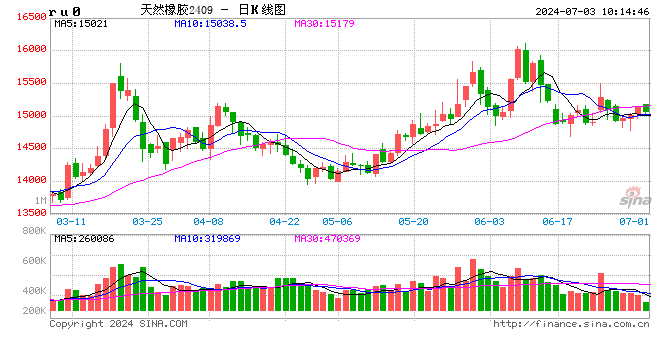

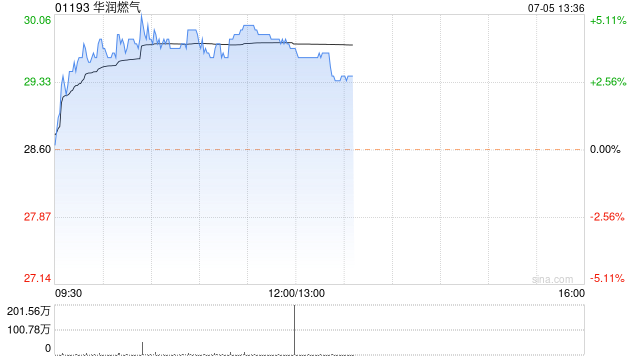

进入2024年,国内市场上半年国内天然乳胶价格上行为主,其走势与我们在《2023-2024中国天然乳胶市场年度报告》中预测的基本一致,但上半年价格最高点出现在二季度,主要原因在于泰国方面天然橡胶生产出现减产,年内泰国胶水价格涨至5年最高点,成本利好加之国内市场现货资源有限提振价格维持上行走势。2024年1-6月份,国内天然乳胶(散装黄春发)人民币市场均价为12598元/吨 ,较上年同期上涨31.79%。截止到6月28日国内天然乳胶(散装黄春发)收于13350元/吨,该价格较年初上涨了19.20%。

进入2024年,天然橡胶供应偏紧格局几乎贯穿了整个上半年市场。自2023年底起,由于泰国产区原料胶水产量不足,泰国原料胶水价格持续上行屡创历史新高,成本利好提振美金价格持续走高,且内外盘价格倒挂,叠加春节假期以及节前下游工厂备货的背景下,国内天然乳胶市场流通货源逐步消化,现货偏紧格局提振价格,天然乳胶价格在整个2024年一季度维持上行走势为主。而进入2季度后,由于原料价格处于历史高位,泰国未停割区域同比往年偏多,且东南亚多国产区开割季临近,泰国原料胶水价格出现回落;同时国内市场方面由于下游工厂成本高企利润受损,对于原料高价采买原料的意向欠佳,整体供需基本面呈现利空表现拖拽胶价。但进入5月后,虽然需求维持弱势表现,但受天气因素影响,国内外产区生产放量迟缓,原料胶水价格上行,加之国内市场现货流通资源有限,国内市场价格持续上涨至上半年最高点。直至6月下旬,国内外产区供应出现明显改善,原料价格逐步松动下行,带动胶价再度回归跌势。年内价格最高点出现在6月中上旬,达到14550元/吨。

供应端:产区原料价格屡创新高 内外盘价格长期倒挂

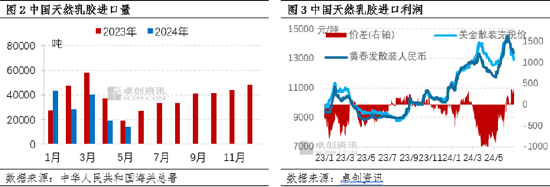

2024年一季度,由于农历春节在2月上旬,为此受农历春节假期下游备货需求以及泰国原料价格上行影响,虽然缺乏进口利润,但1月份贸易商及下游工厂相对集中,致使1月份进口量出现同比上涨,同时伴随国内市场价格上涨。不过整体来看,由于内外盘价格倒挂,1季度国内市场需求表现欠佳,根据中华人民共和国海关总署公布数据显示,2023年1-3月份中国天然乳胶总进口量11.24万吨,同比下跌15.60%,其中1月进口量为4.35万吨,环比下跌10.52%,同比上涨57.90%,为上半年进口量最高值。

而二季度来看,由于泰国原料价格持续推高,成本支撑美金价格上行,但国内市场需求端表现欠佳,美金船货采买积极性欠佳的同时,也令人民币价格上涨承压,受此影响,内外盘价格仍多维持深度倒挂,令贸易商进口意向同样受挫。其中2024年4月份中国天然乳胶总进口量1.91万吨,环比下跌52.35%,同比下跌48.46%;而5月份中国天然乳胶月度进口总量为1.40万吨,环比下跌26.78%,同比下跌26.24%,创造近十年来进口量最低值。

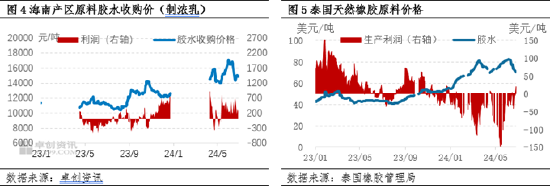

成本端:原料价格持续上涨 国内利润表现向好

2024上半年来看,海南产区生产受天气因素干扰,整体产量释放恐不及去年同期。自4月份起,海南产区逐步迈入开割,部分民营工厂开工生产;但在5月中上旬,海南方面出现连续降雨天气,原料生产受到扰动,叠加加工厂积极收购原料,原料胶水价格持续走高。直至进入6月份,伴随海南产区天气出现明显改善,原料胶水产量快速市场,价格逐步下滑。不过值得注意的事,虽然原料胶水价格持续走高,但受到国内市场天然乳胶现货流通资源有限影响,天然乳胶价格维持相对高位,致使多数时间内,加工厂生产利润表现向好。直至6月末,国内乳胶加工利润为258元/吨附近。理论值仅供参考。

泰国方面由于原料胶水价格屡创新高,加工厂生产利润表现欠佳。自2023年底以来,泰国天然橡胶生产出现减产态势,原料胶水价格屡创新高,虽然在4月份,由于东南亚多国产区开割季临近,且泰国短期供应同环比有所增大,致使原料价格有所回落。但受天气因素影响,自4月底起,原料胶水价格再度迈入上行通道,在6月中上旬涨至近5年来最高点。但内外盘倒挂导致国内对高价抵触,叠加下游成本压力过大,需求偏弱,美金价格上涨承压,令泰国加工厂生产利润表现欠佳。直至6月末,伴随泰国原料生产放量,原料价格持续走低,泰国方面生产利润方出现向好表现。截至6月末,泰国乳胶加工利润为21美元/吨附近。理论值仅供参考。

需求端:成本高企利润亏损下游工厂开工表现欠佳

2024年上半年,全球范围内的医疗手套需求并未有明显改善,加之丁腈手套成本低廉,价格方面具备明显优势,令丁腈胶乳手套在国际市场更具竞争力,而中国市场天然乳胶手套则受成本拖累,由于与马来西亚乳胶手套竞争方面,竞争力表现不足,市场需求缺乏良好改善,也正是受此影响,令下游工厂对于高价原料采买谨慎,拖累天然乳胶需求表现,截至2季度末,据了解整体开工率约在4-5成左右。而发泡行业在一季度由于终端订单不旺,成品价格上涨乏力,工厂生产利润亏损,导致其生产积极性不高,整体开工率不足4成;而进入2季度以来。发泡行业成本压力依旧,部分工厂出现减产乃至停工举措,据了解整体开工率跌至3-4成。此外包括气球制造及鞋材等下游企业同样存在订单欠佳,成本高企利润亏损的问题,整体开工率维持在相对低位,对于原材料采买维持刚需。为此整体而言,2024年上半年乳胶市场需求表现欠佳。

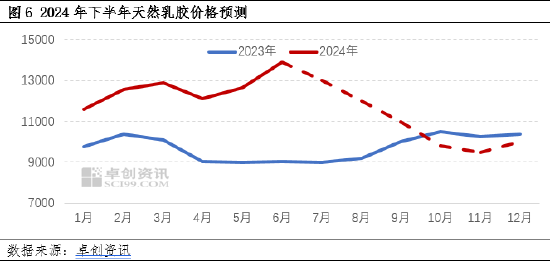

下半年天然乳胶价格或呈现先跌后涨走势建议关注下游需求端变化

综上所述,在2024年上半年,供应端利好明显提振胶价,而受成本利润影响,下游需求长期呈现弱势表现,其中进口量而言,由于终端需求始终缺乏明显改善,且内外盘价格长期倒挂,泰国原料产量在6月中下旬方出现一定改善,为此预计6月份进口量仍将维持低位,或在1.5万-2万吨。下半年来看,如若产区生产维持正常表现,伴随供应端持续增量,叠加需求方面缺乏改善契机,基本面表现偏空,天然乳胶将继续呈现高位持续下行走势。具体来说,随着时间的推移,东南亚产区的生产放量的逐步增大,供应持续增长利空胶价;同时需求方面目前来看下游手套、发泡等行业短期内恐难有改善契机,加之高温天气来临,下游工厂开工恐将继续维持低位。为此预计年内最低价格出现在11月份。直至临近年末,伴随中国、越南等产胶国进入停割期,供应缩量带动价格出现回升走势。(不过需要注意是,由于内外盘价格长期倒挂,且国内市场需求欠佳,当前国内市场现货流通资源已长期处于相对有限状态,下半年如若产区出现极端天气扰动,供应短期缩量恐会提振胶价上行。仅供参考)

发表评论