登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:75万欠款,难倒东北前首富

东北前首富张宏伟,驾驭着他的“东方系”巨轮在资本市场驰骋多年。多次登上富豪榜的他,曾与新希望的刘永好、“泛海系”的卢志强齐名,如今却因区区75万元的欠款,被债主告上了法庭。他名下的东方集团(维权),这家净资产超百亿的上市公司,也被申请了重整。

作者 |路春锋

来源 | 市界

百亿上市公司拿不出75万?

“净资产160多亿的上市公司,竟然还不起75万?”股民张方(化名)告诉「市界」,他投资的东方集团,近日被一家建筑公司起诉并被申请重整了,原因是有75万的工程款没还清。

“对方的起诉理由是,东方集团明显缺乏清偿能力。”张方想不通,明明2023年财报中还显示有166.88亿元的净资产,怎么突然间连75万元都拿不出了?

而张方自己,自2020年8月以均价5.5元/股的价格买入后,至今浮亏已接近9成。在张方的认知里,东方集团曾是一家颇具实力的公司。

官网显示,东方集团成立于1989年,1994年登陆上交所,是我国最早一批、也是黑龙江省第一家获准上市的民营企业。

起初,东方集团主要靠建筑工程和建材流通赚钱。1996年,它参与了新华保险的创立,并持有10%的股份,由此开启了金融保险业的投资和经营。此后,东方集团又陆续成为了民生银行、民族证券的大股东之一。2009年,东方集团成立了东方粮仓有限公司,经营范围中因此多了农产品加工的相关业务。

巅峰时期,以东方集团为核心的“东方系”,是与刘永好的“新希望系”、卢志强的“泛海系”等齐名的资本系族。又因为他们曾一同持有民生银行的股份,所以在民生银行的官网上,三家公司的老板还曾并列副董事长。

▲(图源/民生银行官网)

老板张宏伟,也是我国最早一批民营企业家之一,他1994年就登上了福布斯中国富豪榜,名列第二,也是当时首屈一指的东北首富。此后,他多次出现在各类富豪榜中,例如2018年以340亿元人民币位列胡润百富榜第76位、2019年以33亿美元当选福布斯全球亿万富豪榜第667位。这些记录显示,张宏伟不仅在东北地区,在全国乃至全球的富豪榜上都占有一席之地。

就是这样一家兼具实力和地位的公司,怎么就沦落到连75万元的工程款都还不上了呢?

这就不得不提,它与关联公司“东方财务”的一笔存款纠葛了。

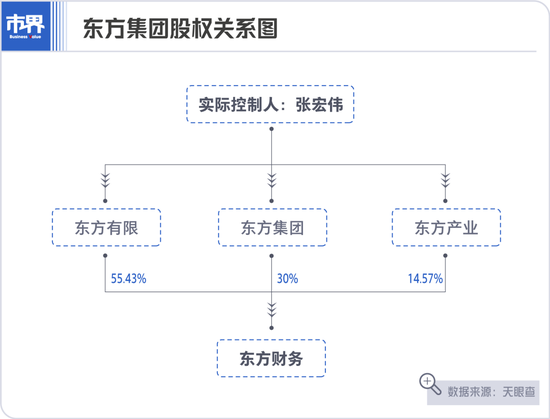

东方财务公司,是东方集团的关联方,有股民称其为东方集团的“内部银行”。天眼查显示,东方集团持有该财务公司30%股权。同时,东方集团的母公司,也就是张宏伟名下另一家叫“东方有限”的企业,持有该财务公司55.43%的股权。

今年6月18日,东方集团公告称,公司在关联方“东方财务”的16.40亿元存款,出现大额提取受限情形。简单说,就是这笔钱很可能收不回来。

“这增加了公司短期流动资金周转压力,对生产经营和偿债能力产生不利影响。”东方集团在公告中提到。换句话说,堂堂上市公司连75万都拿不出,其中就有这16亿巨款被限的缘故。

消息一出,也立马引起了股民的恐慌。投资人古北(化名)形容该举动为“自爆”:“原本就是关联公司的关联交易,如今自爆一个模棱两可的头寸资金紧张,这怎么看都像恶意退市。”在他看来,内部问题应该关起门来想办法解决,而不是一纸公告了之,把10万股民拖下水。

「市界」注意到,包括这16亿元在内,东方集团常年将大比例资金存于该财务公司。2022年存于东方财务的资金数额,约占其账面货币资金50%,2023年这一比例提升至73%。

更重要的是,早在2023年底,“东方财务”的存贷比就已经高达131.61%了。

“存贷比,是用来衡量财务公司的资金运用效率和流动性风险管理能力的指标。一般来说,为了避免财务公司过度放贷而出现流动性风险,存贷比通常不得高于80%。超过130%,说明这家公司的资金链已经极其脆弱了”。一业内人士向「市界」解释道。

实际上,东方集团的“窟窿”不止这些。2021~2023年,该公司3年累计亏损超过40亿。同时还面临着债务违约、大股东部分股份被强制平仓、股价下跌与濒临退市等风险。另外,因涉嫌信息披露违法违规,东方集团及有关责任人已被证监会立案调查。

花100万画了个4亿的“大饼”

东方集团作为民企中的佼佼者,在过去相当长一段时间不可谓不辉煌。但历史总是惊人的相似,当光辉散去后,推动其“爆雷”的多米诺骨牌,与老相识“泛海系”一样,也是房地产。

以地产板块两家子公司情况为例,截止 2023 年底,子公司“东方安颐”的资产负债率达 121%,且连续多年亏损。而这家子公司的融资,一向依赖东方集团提供担保。

另一家叫“北京青龙”的子公司,东方集团曾与之一同开发北京丰台区的“翡翠西湖”楼盘。双方的合作开发款余额为14.9亿元,目前已计坏账准备3.5亿元。

审计报告显示,截至2023年底,东方集团向母公司及部分子公司,累计提供担保金额达33.19亿元。“我们无法获取充分、适当的审计证据,对三者间的担保合同及相关款项可能产生的信用减值损失金额进行合理估计。”针对东方集团2023年的财务报表,审计机构在出具保留意见时写道。

也就是说,促使东方集团“爆雷”的直接原因,一方面是3年亏损40亿的“拉垮”业绩,叠加上地产资产处置缓慢以及为关联方担保资金数额巨大,“累趴”了这家上市30多年的老牌企业;另一方面,存于集团财务公司的巨额资金提取受限,不仅影响了公司还债安排,更直接斩断了上市公司的流动性。

而种种迹象表明,东方集团的资金早就已经很紧张了。去年4月21日,东方集团收到了证监会黑龙江监管局的警示函,其中提到,2022年3月底,东方集团曾公告称将以4~6亿元的自有资金,回购公司股票并用于注销。但承诺到期时,东方集团却只回购了40.58万股,回购金额100万。

这一操作也被不少业内人调侃为“忽悠式回购”,画个“大饼”,承诺回购4~6亿元,实际上只是象征性地花了100万而已。所以,证监局把东方集团列入了诚信档案。

“这恰恰说明公司的经营现金流实际上是非常窘迫的。”前述业内人指出,虽然东方集团账面现金超过50亿,但短期债务也有90多亿。“所以,这家公司可能是没钱回购股票。”

时至今日,这份预示着现金流窘迫的警示函发出已一年有余,东方集团做了哪些措施补充资金流?

从公告来看,这样的举动似乎并不多。“东方集团不仅没有补充流动资金,在去年5月、7月、10月,还多次给控股股东、子公司提供担保”,投资人张方举例道。

但眼下,东方集团的流动性已危如累卵,为了解决资金难题,母公司东方有限和老板张宏伟都承诺,愿意变现另外2家公司的股权,来缓解东方财务的流动性不足,借此保证东方集团这笔存款的安全性和流动性。

具体包括,处置东方有限和张宏伟所持有的“联合能源”、UEP 风能公司的部分股权。同时,张宏伟此前曾以名下联合能源18.57亿股股权,为东方集团的23.5亿贷款提供了股权质押担保。东方集团在公告中提到,如果发生了因为“东方财务”的流动性问题,影响上市公司偿还贷款的情形,张宏伟同意以这部分质押股权的处置款,代偿上市公司的相关债务。

起个大早、赶个晚集

近期暴露出的财务困境,不仅给上市公司东方集团的发展蒙上了一层阴影,也无疑给张宏伟的商业生涯带去了沉重的打击。

从昔日掌控多家上市公司的辉煌,到如今深陷资金短缺和退市风险的困境,首富张宏伟的这场"滑铁卢",不仅是他个人事业的挫败,更折射出整个"东方系"商业模式的脆弱与风险。

前面提到,张宏伟早年做建筑工程起家,在此后几十年的商海沉浮中,他创造了许多个第一。

1978年,趁着改革开放的东风成立了东方有限。10年后,发起了黑龙江省第一家企业集团公司——东方企业集团;1994年,带着东方集团成功登陆上交所,成为省内第一家上市民企。而名下的“东方财务”,也是我国获批的第一家民营财务公司,批准时间非常早,在1998年。

鼎盛时期,张宏伟手中握有大量优质资产,包括,曾是新华保险的第一大股东、主营石油天然气开发的联合能源的第一大股东、上市公司锦州港的第一大股东,同时也是民生银行的大股东。

此外,早年间曾红极一时的家居建材连锁企业东方家园,民族证券也就是合并后的方正证券,甚至是美国亚联银行,都曾有过张宏伟的投资印记。一言以蔽之,差不多在20年前,张宏伟就喊出了“市值要冲破 1000 亿”的豪言。而在2000年前后,上市公司前50强的平均市值也不过才170亿元左右。

那现在,东方集团的市值有多少?

只有30亿左右。

回看张宏伟和“东方系”的资本版图,似乎总是“起个大早、赶个晚集”。

比如新华保险,张宏伟和东方集团都曾对其寄予厚望。东方集团当时的副总关国亮,还曾掌舵新华保险8年之久。然而,2006年前后,在新华保险成立10周年之际,关国亮挪用公司130亿资金的事情败露,并被打上“中国保险第一大案”的标签。

随后,关国亮被免职。原保监会动用保险保障基金,从东方集团及其关联方手中收购了所持38.8%股份。张宏伟的“东方系”也就被动失去了这只“金饭碗”。

在民族证券的股权更迭中也是如此。东方集团曾是民族证券的股东,持股比例约15%。所以在2009年,石家庄商业银行想要转让持有的民族证券6.81%股权时,东方集团是有优先购买权的。

但据辽宁省大连市中级人民法院审理查明,当时一家名为政泉控股的公司,通过非正当手段迫使东方集团放弃了优先购买权。这也使得“东方系”在4年后,无缘从民族证券的控股股东那里,接手61.25%的多数股权。

可以说,在这两起交易中,东方集团都近乎早出晚归空手回。

最近几年,为降低经营风险,东方集团开始缩减毛利率低的大宗农产品贸易业务,进一步专注于农副食品加工业务,并重点推进海水提钾项目产业化,希望能带动产业结构升级。

财报显示,今年一季度东方集团净利润扭亏为盈,同比上涨78.65%至1.72亿元。这或许是今年以来,张宏伟得到的为数不多的好消息之一。

不过,恢复盈利的原因并非来自业务增长,而是银行借款利率下调使财务费用减少,再加上优化人员及薪酬结构,压降了管理费用的缘故。

1954年出生的张宏伟,如今正值古稀之年。他和“东方系”能顺利渡劫吗?

发表评论