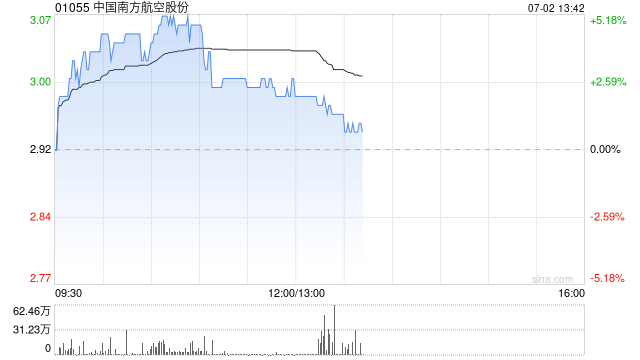

今日(6月25日)有色金属板块逆市活跃,揽尽有色金属行业龙头的有色龙头ETF(159876)午后发力上攻,场内价格盘中上探0.97%,后随市盘整,最终平盘报收。

有色龙头ETF(159876)标的指数(中证有色金属指数)涨幅前十大成份股中,工业金属行业(申万二级行业口径)个股占7席,铝业(申万三级行业口径)个股占据5席。其中,贵研铂业领涨近2%,中国铝业、南山铝业、天山铝业等铝业个股涨幅居前,均涨超1.7%,宝武镁业、铜陵有色、湖南黄金等个股跟涨。

资金面上,工业金属板块(申万二级行业口径)获主力资金净流入4.2万元, 跻身全行业TOP4。铜陵有色、中国铝业、云铝股份等有色龙头ETF(159876)标的指数成份股,分别获得主力资金加仓0.81亿元、0.79亿元、0.35亿元。

北向资金方面,有色金属板块昨日获北向资金净买入9.52亿元,高居31个申万一级行业首位,反映“聪明钱”看好有色金属板块后市表现。

消息面上,世界黄金协会发布的2024年央行黄金储备(CBGR)调查报告显示,全球70家受访央行中,超八成央行预计将在未来12个月内继续增持黄金,创下自2019年世界黄金协会开展该项年度调查以来的最高纪录。

美银和花旗近期发布研报表示,金价有望升至3000美元/盎司,较目前有30%的上涨空间。至于支撑金价走高的因素,包括强劲实物需求、央行购金、对美债的担忧、美联储降息等宏观因素。

政策面上,发改委等部门印发《关于打造消费新场景培育消费新增长点的措施》;财政部积极研究提出“一揽子”财税政策措施清单推动大规模设备更新。

华龙证券认为,国内大规模设备更新、消费品以旧换新支撑下,经济或迎来进一步复苏,有色金属板块(含工业金属行业)有望率先受益。

东方证券指出,当前,消费品终端应用朝着智能化、绿色化、轻量化趋势发展,这对上游原材料环节提出了不止于生产保供的要求,具备研发和方案供应的新材料企业有望恒强。

①智能化将拉动软磁粉芯和高导铜合金需求;

②绿色化对节能降耗的水冷散热材料、金属循环利用也提出了更高的技术要求;

③轻量化下,镁和钛有望大放异彩,需求有望迎来高增。

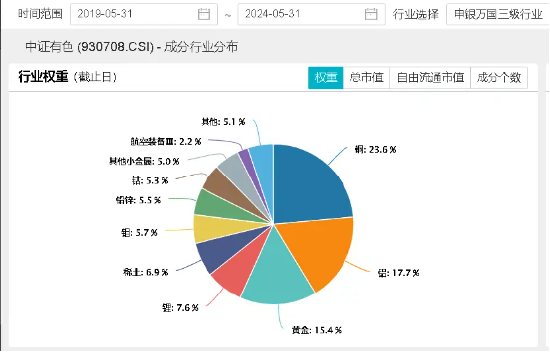

公开资料显示,按照申万三级行业口径,截至5月31日,有色龙头ETF(159876)跟踪的中证有色金属指数中,铜、铝、黄金是前三大重仓行业,分别占比23.6%、17.7%、15.4%,合计占比超50%。有望受益于黄金大涨行情,也有望受益于大宗商品上涨周期。

数据、图表来源:Wind,沪深交易所,华宝基金等

注:中证有色金属指数近5个完整年度的涨跌幅为:2019年,24.48%;2020年,35.84%;2021年,35.89%;2022年,-19.22%;2023年,-10.43%。

风险提示:有色龙头ETF(159876)被动跟踪中证有色金属指数(930708.CSI),该指数基日为2013.12.31,发布日期为2015.7.13,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。本文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

发表评论