时代周报-时代在线

一份处罚名单让信泰人寿保险股份有限公司(下称“信泰人寿”)重回大众视线。

近日,国家金融监督管理总局公开第六批重大违法违规股东,在被曝光的18家股东中,有7家为信泰人寿原股东。另外,国家金融监督管理总局还补发2则批复、1则行政许可撤销决定书、2则行政处罚,均剑指信泰人寿。

其中,行政许可撤销决定书显示,上述7家公司入股资金均非企业的自有资金,据此撤销信泰人寿变更股东的行政许可批复,同时责令违规股东按照原银保监会要求,清退所持股权。

时代财经注意到,上述7家公司于2020年11月18日获监管批复,成为信泰人寿股东,所持股份合计69.4%。然而,不到两年,这7家公司便被查出违法违规现象,这部分股权被存款保险基金管理有限责任公司和中国保险保障基金有限责任公司接手。

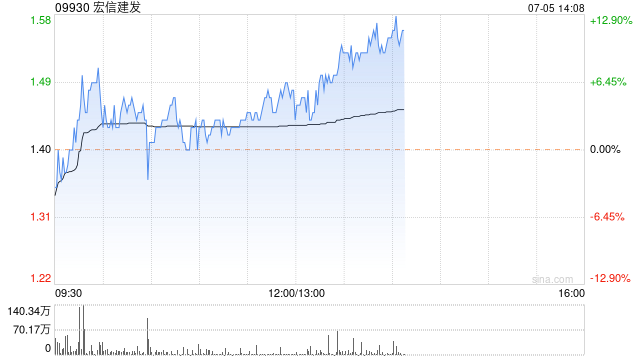

在经历股东的多次变更后,今年1月,信泰人寿迎来4家浙江地方入股,第一大股东变更为物产中大(600704.SH),持股比例33%。在新股东的带领下,信泰人寿能否扫去往日阴翳,重返辉煌?

信泰人寿股东几经生变

信泰人寿由浙江省政府牵头筹建、缺资金的平泰人寿与缺牌照的中和人寿整合而来。2007年2月,原保监会对信泰人寿进行验收;同年4月,信泰人寿获批准正式成立,成为浙江本地首家法人寿险公司。

成立初期,信泰人寿得到浙商巨头的加持,原始股东以浙商为主,包括巨化集团、浙江永利实业等9家公司。其中,浙江永利实业出资6000万元,与巨化集团并列第一大股东。当时,信泰人寿的董事长为马佳,副董事长兼总裁为郑秋根。

2009年11月至2010年4月,信泰人寿的股东从9家变为14家。增资过程中,郑秋根控制的多家公司顺势进入,其中同华文化位列第三大股东,与第一大股东浙江永利实业存在矛盾。2013年,同华文化以第一届临时股东大会召开程序、表决方式违法为由对浙江永利实业发起诉讼并胜诉。

2013年,信泰人寿的偿付能力充足率下降至-183%,跌破监管划定的红线。2013年至2014年3月,原保监会先后向信泰人寿下发三道监管函,包括暂停新设分支机构、暂停新的不动产投资和暂停新业务。

随后在2014年,郑秋根因涉嫌违规挪用保险资金被股东内部举报锒铛入狱,所持股份被司法拍卖。当时,一同被带走的还有时任信泰人寿董事、同华文化总经理祝同华,时任董事长马佳也被迫下台。

陷入困境后,信泰人寿选择进行一系列增资补血。2016年,信泰人寿的注册资本金膨胀至50亿元,偿付能力也得以恢复。在此过程中,浙江永利实业成为信泰人寿第一大股东,持股比例为37.29%,巨化集团则在2016年选择清仓退出。

值得注意的是,2014年,信泰人寿三家主要股东浙江永利实业、北京九盛、浙江华升的大部分股权被质押给包商银行,包商银行因此成为信泰人寿的实际控制者。

2015年4月,冯新生成为信泰人寿第二任董事长,并于任职期满3年后悄然离任。2018年9月,信泰人寿迎来第三任董事长邹平笙;早前5月,总经理李国夫的任职资格被核准。

在邹平笙的带领下,信泰人寿进行业务改革,业绩开始出现好转。2019年、2020年,信泰人寿的净利润分别为0.75亿元、1.23亿元,保险业务收入分别为209.57亿元和454 .5亿元。

然而,就在信泰人寿稳中向好之际,2020年4月,浙江永利实业选择退出股东行列,将所持股份转给中微小企业投资集团股份有限公司,该公司是包商银行最大的影子平台,由包商银行原董事长李镇西把持。

几个月后,2020年11月,信泰人寿引入上述7家股东,即:天津大田供应链管理有限公司、远洋资本有限公司、景成新能源投资有限公司、吉林省九洲能源集团股份有限公司、天津市康恒信息科技有限公司、西藏财邦能源装备有限公司、山东浩信集团有限公司。

转让后,大田供应链股权占比19.9%,跃升信泰人寿第一大股东;远洋资本股权比例14.9%,成为第三大股东;景成新能源持股10%,成为第四大股东;九洲能源持股9.9%,天津康恒、西藏财邦能源和山东浩信分别持股4.9%。中微小、华升物流和利时集团则退出信泰人寿。

两年后,由于该7家股东入股资金均非企业的自有资金,2022年7月,原银保监会作出行政许可事项撤销决定书,责令违规股东按照要求,清退所持股权;限制违规股东参会权、提案权、表决权等相关股东权利。

由于在股权转让许可申请中提供虚假材料,国家金融监督管理总局浙江监管局分别向信泰人寿和时任信泰人寿董事长邹平笙下发罚单。其中,信泰人寿被罚款50万元,邹平笙被撤销任职资格,并作出终身禁入保险业的处罚。

穿透7家原股东背后

从两则行政处罚可知,信泰人寿这次股权变化,与邹平笙脱不开干系。

根据后来检察机关调查,在2019年至2021年期间,邹平笙涉嫌利用其在信泰人寿的董事长职位,通过一系列复杂的金融操作——协议存款、信托通道、投资不动产等手段,套取超过160亿的保险资金。这些资金一部分被用来购买信泰人寿的股权,另外一部分则被挪用到邹平笙实际控制的其他公司。

有关于邹平笙的介绍寥寥无几,信泰人寿公布的也仅有短短2行。邹平笙出生于1974年,硕士研究生,高级经济师,曾任信泰人寿董事长。

时代财经发现,上述7家股东中,不少公司或与邹平笙存在关联。

2023年6月,奥凯航空曾向自己的股东华田投资公司等发出“十问”,信中透露“邹平笙通过律师向霸振国总裁转达了其对奥凯航空引入战投的迫切愿望。”

随后,华田投资公司开始反击,指责奥凯航空管理层漠视股东利益,经邹平笙授权,要更换管理层。这一切均指向邹平笙是华田投资公司的实控人。另一方面,华田投资公司曾是大田供应链和天津康恒的股东。

此外,景成新能源、西藏财邦能源也存在关联。天眼查显示,两家公司的股东均有胡明阳,其在前者持股12.5%,在后者持股16.71%。

金融监管总局官网披露信息显示,这7家公司合计持有信泰人寿的69.4%的股权,在监管责令清退后,股权当时全部转让给存款保险基金管理有限责任公司和中国保险保障基金有限责任公司,二者持股比例均为34.7%。

由此,信泰人寿成为保险保障基金参与处置的又一家保险公司,同时也是首家由存款保险基金参与处置的保险公司。

4家新国资入局

在失去7家股东之后,信泰人寿在2023年迎来转机。

2023年9月,信泰人寿公布增资方案,新增注册资本约52.04亿元,增资金额约93.73亿元。增资后,信泰人寿注册资本将由50亿元变为约102亿元。此次增发新股由物产中大、杭州城投资本集团有限公司、杭州萧山环境集团有限公司、杭州萧山钱江世纪城股权投资有限责任公司4家浙江国企认购。

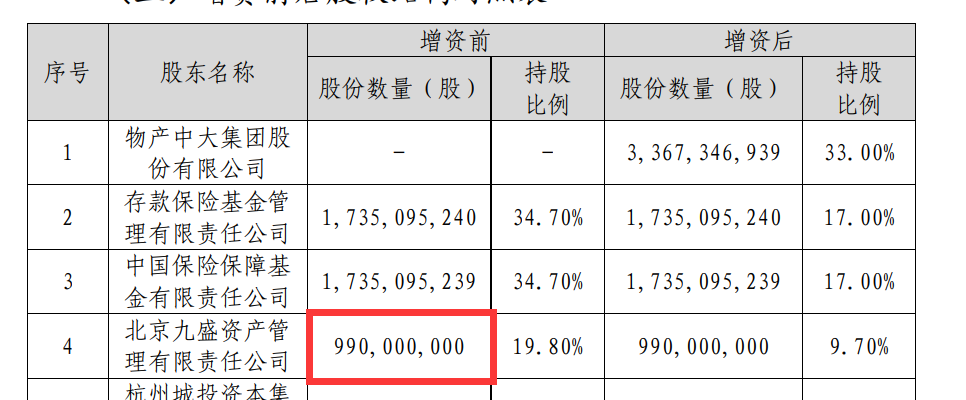

该增资方案在今年1月获得批准,增资后,物产中大将成为信泰人寿的第一大股东,持股33%;存款保险基金和保险保障基金均持股17%,并列第二大股东;九盛资产持股比例则被稀释至9.7%,为第四大股东;杭州城投、萧山国际、钱江世纪城分别持股9%、5.6%、3.4%。4家浙江国企合计持股比例将达到51%。

值得注意的是,此次增资方案并不是所有股东都同意。据公告,本次会议出席股数为46.49亿股,占信泰人寿总股份的92.97%,其中有9.9亿股投反对票。巧合的是,原股东九盛资产持有的股份数量刚好是9.9亿股。

新国资入局后,能否改变信泰人寿现状?

以近几年业绩情况来看,2018年-2022年,信泰人寿分别实现保险业务收入73.90亿元、209.57亿元、454.50亿元、489.90亿元、483.36亿元;净利润分别为0.37亿元、0.75亿元、1.23亿元、2.75亿元、3.13亿元。

据信泰人寿2023年第四季度偿付能力报告显示,该公司2023年实现保险业务收入536亿元。截至2023年末,该公司总资产2348亿元,保险合同负债1779亿元。

2024年一季度末,信泰人寿综合偿付能力充足率达到122.38%,仅满足监管的最低要求。自2023年下半年开始,信泰人寿偿付能力报告均未披露净利润情况,目前尚未公布2023年年报。

此外,2022年6月,原总经理谭宁出任信泰人寿董事长后,总经理一职至今始终处于空缺状态。

发表评论