界面新闻记者 | 张艺

“电解液一哥”天赐材料(002709.SZ)早盘股价大涨超7%,6月17日午间公司披露了与宁德时代(300750.SZ)签订的物料供货协议。

公告显示,天赐材料全资子公司宁德市凯欣电池材料有限公司(下称宁德凯欣)与宁德时代协议约定,宁德凯欣(包含其关联公司)向宁德时代(包含其关联公司)预计供应固体六氟磷酸锂使用量为5.86万吨的对应数量电解液产品。协议期限自签订之日起至2025年12月31日止。

界面新闻查询发现,这是天赐材料第二次披露与宁德时代的物料供货协议。上次协议签订时间在2021年5月28日,有效期至2022年6月30日。当时的协议供应量远低于此次,预计供应六氟磷酸锂使用量为1.5万吨的对应数量电解液产品。

那么,为何在2022年下半年后,双方未再续签物料供货合同呢?在上次到期后至此次协议签订前,双方的合作模式又是如何呢?三年过后,双方又为何再次以协议的形式锁定合作关系呢?此次合同的签订对天赐材料的意义何在?电解液价格到底了吗?

“此次确实是与宁德时代的第二份供货协议,“天赐材料相关人士回应界面新闻。而双方的关系则与锂电池材料价格的剧烈波动相关。

“宁王”低位锁价

电解液、正极材料、负极材料、隔膜是锂电池的四大原材料。天赐材料在电解液领域占据着“一哥”之位,第三方数据显示,公司电解液国内市场占有率为36.4%。

六氟磷酸锂为生产锂电池电解液的主要原材料,是目前性能相对较好、使用量最多的电解质。高纯碳酸锂为六氟磷酸锂的主要原材料。

目前天赐材料主要销售产品为电解液,其年产能约85万吨,磷酸铁年产能约18万吨,六氟磷酸锂年产能折固约11.2万吨。

近几年锂电池材料及原料的价格波动巨大,产业链上下游公司均受波及。

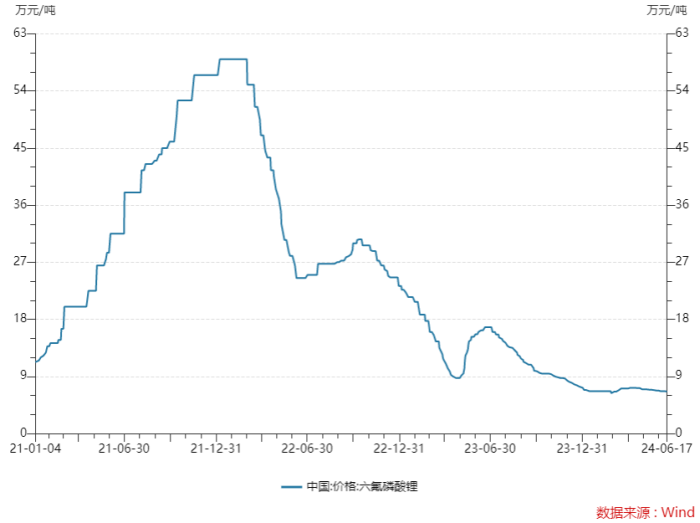

以此次约定规模的原材料六氟磷酸锂为例,Wind数据显示,自2020年下半年起六氟磷酸锂价格开始急速攀升,从6.95万元/吨一举拉涨至2022年年初的59万元/吨。

天赐材料与宁德时代首次以协议方式“牵手”的背景便是在这一波锂电池材料行情大涨的背景之下。

2021年5月28日,首次协议签订之时,六氟磷酸锂价格已涨至28.50元/吨。由此可见,宁德时代此时急于锁量锁价,以确保原材料的及时供应及成本的平稳过渡。

大起之后便是大落。随着前两年大量企业跨界进入锂电池材料领域,行业大规模扩产,产能逐渐饱和直至明显过剩,材料价格断崖式下跌。六氟磷酸锂价格在2022年年中协议到期日已滑落至25万元/吨左右,半年腰斩。

对宁德时代来说,原材料价格趋势已向下,此时再无锁价必要。观望是为上策。

“因为合作锁量锁价,在原材料波动较大的时候不适合签订协议。”天赐材料人士表示。

在过剩产能之下,供需失衡,锂电池材料价格持续下跌,击穿成本线。六氟磷酸锂价格在经历过两次小幅反弹后,最新价格已来到6.65万元/吨,距高位连零头都不到。

不过,进入2024年以来跌势已大幅放缓,六氟磷酸锂已在底部区间徘徊。

此时,宁德时代再次与天赐材料达成物料供货协议。对宁德时代来说,将原材料锁定至低谷期的价格,待日后行业产能和供需发生变化,价格波动之时,依然能保持现在底部时期的价格。

公告显示,协议已对预计采购数量、关键原材料价格、履行期限等内容做出了明确约定,但具体产品的采购数量、金额、货款支付时间和方式等按采购订单约定执行。

界面新闻了解到,此次合作双方协议的签订双方都有需求和意愿。

在价格低谷期锁价是否更利于买方?“我们想提升自己的市占率,并进一步提升开工率。”对这一问题,天赐材料人士接受记者采访时表示:“现阶段我们开工率不高,产能是富余的。这种情况下,锁到明年下半年,还是有相应的产能可供货。到时候如果市场有变化了,价格也可以做相应的调整。”

协议约定,电解液产品之原材料六氟磷酸锂的报价由电池级碳酸锂及其他成本组成,其中电池级碳酸锂定价为上月市场均价乘以约定消耗系数,当六氟磷酸锂价格与市场均价对比持续有较大幅度波动的,则双方重新协商定价。

协议的签订有利于强化天赐材料与宁德时代之间长期稳定的合作关系。

电解液年内价格难涨

事实上,在双方未签供货协议的两年期间,宁德时代与天赐材料的合作关系依然紧密。合作量便是佐证。

宁德时代是天赐材料的第一大客户,2021年至2023年销售额占比均超过50%。

这三年,天赐材料对宁德时代的销售额分别为55.97亿元、121.67亿元和81.18亿元。2023年,在电解液均价不止腰斩之时,双方交易金额同比降幅在三分之一,有以量补价的因素在。

此次协议中,天赐材料子公司预计一年半内向宁德时代供应固体六氟磷酸锂使用量为5.86万吨的对应数量电解液产品。这一量级是上份合同1.5万吨量的3.9倍,若按年计算,也是上份的2.6倍。

“这个量换算成电解液大概是50万吨左右的水平。”天赐材料人士对界面新闻表示。

因此,这对天赐材料来说,未来一年半时里,电解液的出货量有了基本盘的保证。

稳量后,影响天赐材料后续业绩的就看电解液价格了。

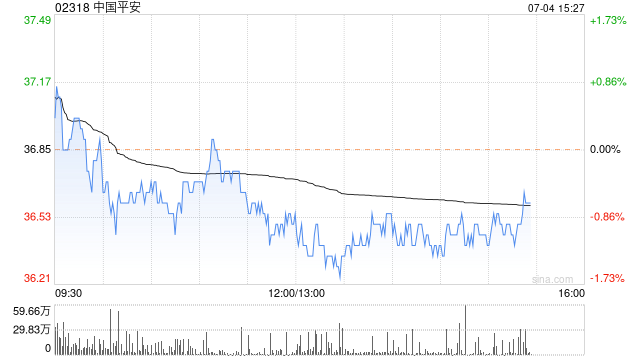

6月17日,天赐材料股价的反弹也与锂电池材料价格触底反弹有关,电解液板块集体走强。

那么,锂电池材料价格到底了吗?

“短期小反弹是正常的,因为价格已到底部。但现在还没有明显的反转的趋势,今年依然处于一个产能出清的过程中。”天赐材料人士向界面新闻分析称, “今年产能还是过剩的,至少做到行业前三产能利用率比较满的时候,行情才会发生变化。不过,现在处于一个边际变化敏感阶段,无论是量还是单位盈利,价格有调整很明显就利润有弹性。接下来还是看公司的核心竞争力以及客户关系。“

天赐材料2023年归母净利润由57.14亿元降至18.91亿元,同比大降约67%;今年一季度再同比降超80%,只取得了1.14亿元的归母净利润。

天赐材料公告称,协议如果充分履行,将对公司2024年至2025年度经营业绩产生积极影响。

在日前的投资者交流时,天赐材料高管称,“经历过长时间的价格调整后,我们认为目前的电解液价格已经到了行业普遍不盈利的底部水平,但由于供需关系仍然宽松,市场仍处于供大于求的阶段,我们预计行业会经历一段时间的落后产能出清,但产能出清后,行业的盈利会恢复到一个合理的水平。“

国内产能太卷,天赐材料已计划向海外要利润。

天赐材料人士对界面新闻称,海外投产周期较国内长,因此产品价格波动幅度也没有国内剧烈,半年或一年才调价一次,因此海外销售价格一般都会有一个很好的基础毛利率水平。

去年,天赐材料德国OEM工厂投产,北美电解液项目持续推进,项目选址、土地购买等事项于报告期内相继落地,公司还于韩国设立配样室。

不过,天赐材料海外营收占比不高,近两年均不到3%。

“今年海外的电解液业务贡献不明显,仍会维持在较低的比例。”天赐材料在投资者交流时表示,但公司认为海外市场的增长以及市场开拓,对公司稳定及提升市场份额尤为重要,公司仍会坚定现有的出海计划,目前海外项目均在正常推进中。

“今年以来,我们一直在跟合作伙伴在谈判,很快会看我们有一些变化,如客户、项目落地等之类的将会有一些进展。”天赐材料相关人士对界面新闻称。

二级市场上,天赐材料股价也随产品价格在波动。其股价一度在2021年上冲至84.11元/股(前复权),最新收盘价20.53元/股。其市值也从约1600亿元,缩水至最新市值不足400亿元。

发表评论