一、摘要

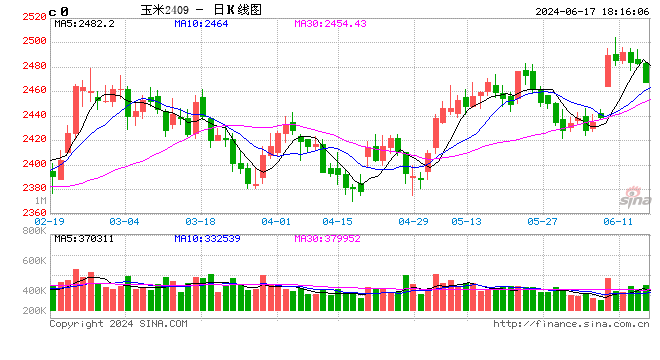

上周公布的美国农业部6月供需报告主要生产国产量基本未作调整,仅小幅调减全球期末库存,美玉米种植基本结束,优良率良好。与此同时,南美巴西税收新政或影响出口,美玉米替代作用凸显并引导期价反弹。国内,在需求不佳与小麦价格偏弱背景下,上周玉米期货合约震荡偏弱,但在余粮有限背景下,现货价格普遍偏强,期现货价格背离,引导期现基差走强。当前玉米市场基本面变化有限,市场在供应偏紧、情绪引导与替代品挤占需求的多空之间博弈运行。目前9月合约维持在2450-2500之间窄幅震荡运行,上有顶下有底。

二、基本面分析

(一)余粮偏少,现货价格持续偏强

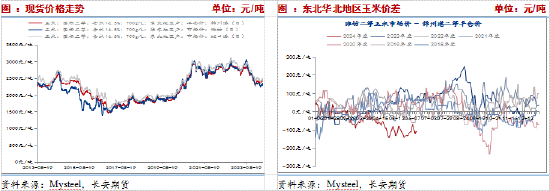

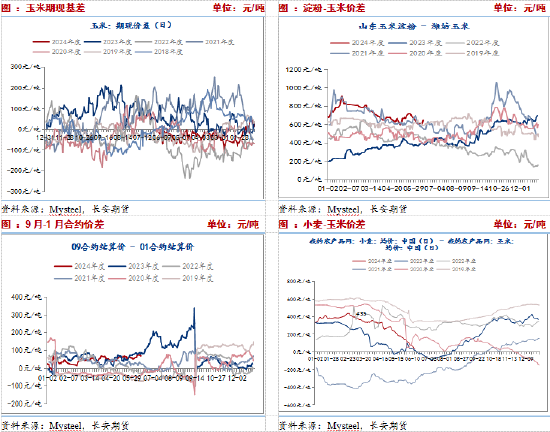

一方面,产区玉米基本见底,粮源集中在贸易商手中,渠道库存偏低且建库成本高,持粮主体惜售情绪高,推动价格上涨。东北港口价格由2420上涨至2470,南方港口跟涨,价格自2480上涨至2500。另一方面,新季小麦大规模集中上市,饲料厂采购活跃,但是贸易商玉米出货积极性不高,上量偏低,刚性需求推动下深加工企业持续上调玉米收购价格,华北价格自2300上涨至2360。当前玉米供应紧缺,将持续支撑价格。东北余粮年前快速流出导致供应减少,也将支支持当地价格偏强,以及山东-东北玉米价差持续倒挂。

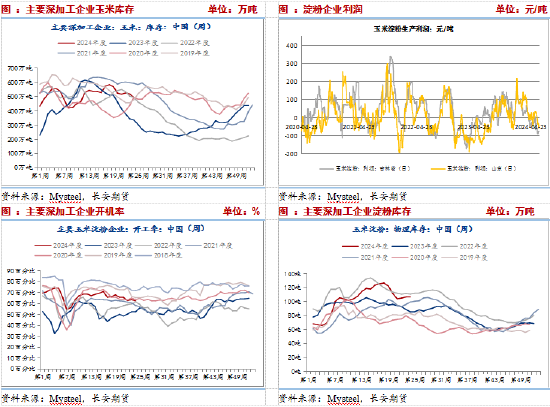

(二)国产玉米需求不足,谷物替代量充足

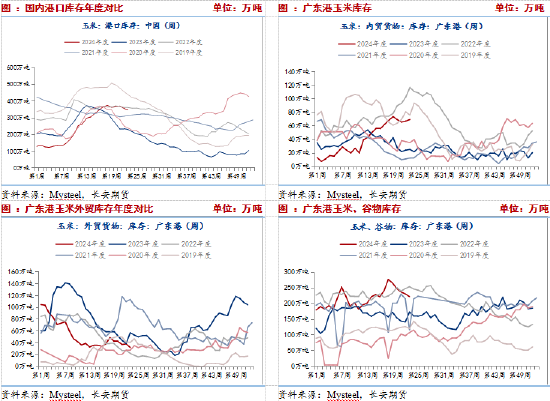

Mysteel数据显示,截至6月7日,北方四港玉米库存347.3万吨,周环比降低9.7万吨,连续两周降低,同比增加116.9万吨。广东港玉米内贸库存69.6万吨,周环比增加2.4万吨,同比增加45.2万吨,外贸玉米库存32.5万吨,环比降低6万吨,同比降低6.8万吨。与此同时广东港谷物库存222.3万吨,周环比降低8.7万吨,同比增加80.6万吨。整体而言,国产玉米库存同比略偏高,需求有限,外贸玉米及谷物库存去化,且谷物库存同比增加状态下,国内玉米需求仍存被挤占风险。

根据海关数据显示,我国4月玉米进口量为118万吨,同比增加17.6%,但环比继续下滑,3月进口171万吨。2024年1-4月玉米我国进口玉米共计908万吨,同比增加6.5%。今年以来我国进口玉米月环比持续下滑,由此市场预测今年进口玉米较去年将减少四百多万吨。与此同时,4月进口包括玉米、高粱、大麦与小麦在内的谷物555万吨,同比增加141万吨,本年度截至4月累计进口4239万吨,由此来看,进口压力犹在,玉米价格或持续承压。

(三)饲企积极采购小麦,玉米需求受限

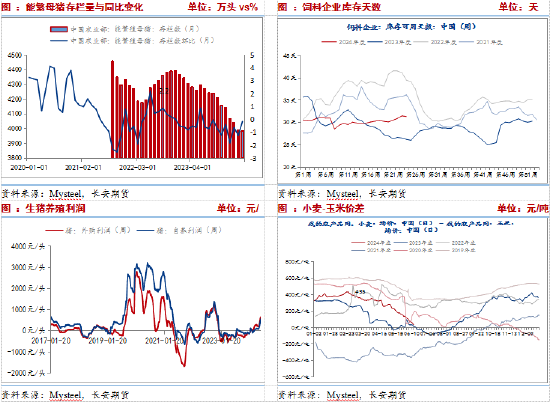

农业农村部数据,2024年4月末能繁母猪存栏量为3986万头,同比下降6.9%,接近产能调控的绿色区域,相比2022年12月份高位时的4390万头已经下降了9.2%。按照10个月的出栏周期,自2023年10月开始生猪出栏将逐步降低。在生猪去产能背景下,生猪饲料需求稳中降低或为大方向,不利于玉米价格走强。阶段性来看,生猪供需关系进一步改善,猪价近期偏强,但需求淡季限制价格涨幅,当下在供需、多空博弈下猪价进入调整状态。不过,中长期来看猪价已步入上行通道,大方向仍将呈上扬走势,那么二次育肥则有助于阶段性支撑玉米需求。与此同时,全国麦收已经超过九成,小麦丰产且政策托底作用有限,小麦价格持续下跌,并引导小麦-玉米价差持续收窄。当下全国小麦-玉米价差在50以内,小麦替代优势明显,饲料厂采购积极性高,饲料企业仅维持玉米刚需采购。钢联数据显示,当下饲料企业玉米库存天数31.35天,周环比略有降低。

深加工方面逐步进入停机检修期,开机率持续降低,截至6月14日,玉米淀粉开机率62.38%,周环比降低1.18%。玉米淀粉库存106.1万吨,周环比略降0.6万吨,近期产品去库停滞,同比仍增加85.6万吨,处于近年次高位。产品价格维持稳定,但原料玉米偏强,引导产品利润再度转负。在负利润与开机率降低之下,原料需求也将受到限制。

(四)新季度高温干旱炒作影响有限,成本下滑或限制涨幅空间

近期,黄淮海地区高温干旱天气引发市场关注。据悉,多地气温高甚至超过40°C,旱情持续时间长,或影响处于苗期的玉米生长。对此,一方面,河南等地部分地区受干旱影响,但整体情况仍有待观察。另一方面,对于新季度天气炒作,远月玉米期货合约反应有限,暗示当前炒作略早。而近期玉米现货价格偏强,仍是对本年度余粮余粮见底、玉米供应趋紧的提振。

对于我国而言,市场调研显示,东北三省一区玉米种植面积略有下滑,其中黑龙江略降低3%,辽宁降幅较大,吉林、内蒙古略有增加。整体来看,主要受玉米-大豆之间改种指标任务以及担忧玉米亏损影响,导致种植面积略有缩减。东北三省一区地租成本普遍下滑,各地下滑幅度不一。据市场消息,当地地租降幅约在每公顷2000-3000元,折合到港成本降低300-400元/吨,由此推算今年的玉米折港成本约2200-2300元/吨。

(五)余粮偏紧支持基差走强,小麦-玉米价差继续缩窄空间受限

近期,现货价格偏强,引导基差走强。当前东北产国标二等干粮锦州港平仓与连续合约结算价基差由负转正。后续,一方面,产区余粮供应偏紧,另一方面基差转正,将继续托底近月期货价格,期限基差与近远合约价差仍有走强空间。近期,淀粉价格跟随玉米价格上涨,且,前期玉米淀粉库存高位回落,引导山东潍坊地区玉米淀粉价格由2930上涨至3010,淀粉-玉米价差略偏强。但考虑到玉米淀粉库存处于同比高位,目前又处于需求淡季,去库速度将搁置,叠加余粮见底继续支撑玉米现货偏强,预计淀粉-玉米现货价差反弹空间有限。前期小麦价格持续下跌引导小麦-玉米基差回落,目前达到替代区间。后续,小麦饲用替代增加叠加政策性收购,预计小麦价格将逐步企稳,小麦-玉米价差继续收窄空间受限。

三、小结与展望

在需求不佳与小麦价格偏弱背景下,上周玉米期货合约震荡偏弱,但在余粮有限背景下,现货价格普遍偏强,并引导基差与近月-远月价差走强。当下,价格走势重点影响因素在于,一是小麦替代优势凸显,饲企积极采购小麦,玉米需求仅维持刚需,且价格将承压,后续需关注小麦饲用替代数量。二是进口谷物潜在影响犹在,尤其谷物进口同比大增,市场预期6月谷物到港量多,南方销区替代明显,也将限制玉米需求。三是玉米需求受限,但余粮紧俏,产区之间产销之间价差未能修复,将继续支撑玉米价格。本年度来看,玉米价格将维持低位震荡为主,本周受技术面压力,或偏弱运行,可偏空操作。新年度来看,天气影响需持续关注,且成本因地租降低而降低,未来玉米价格重心或将维持低位。

免责声明

本报告基于已公开的信息编制,我们力求报告内容客观、公正、准确,但不保证信息的绝对准确和完整。本报告所载的观点、结论和建议仅供参考,不构成个人投资建议。投资者应当充分考虑自身投资经历及习惯、风险承受能力等实际情况,并完整理解和使用本报告内容,不能依靠本报告以取代独立判断。对投资者依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。

本报告所载的意见、结论及预测仅反映报告发布当日的观点和判断。在不同时期,本公司可能会发出与本报告所载意见、评估及预测不一致的研究报告。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

长安期货有限公司版权所有并保留一切权利。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“长安期货投资咨询部”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权力。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

发表评论